病気やけがの治療のために、

かなりの治療費が掛かった場合。

医療費控除の申請をすれば、

税金の還付をしてもらえますね。

住民税や所得税などは、

社会保険などを差し引いていった

課税所得によって決まります。

確定申告期間中に医療費控除の申請をすれば、

課税所得として申請した分の金額(治療費)を減額。

一般的なサラリーマンで言えば、

源泉徴収済みの課税所得 - 医療費控除 = 修正後の課税所得

という感じになります。

減額された分に応じて、

払い過ぎた分の税金が戻ってくるというわけです。

僕の奥さんが実は、上手いことやって、

医療費控除の金額を合法的に増やしましたw

↑

この方法も最後の方で紹介します☆

目次

医療費控除のQ&A1 期間は?用紙は?対象者は?

期間はいつから?

医療費控除ができるのは、

定申告の期間中。

つまり

2月16日~3月15日

の1か月間になります。

この期間中に、前年の

1月1日~12月31日に発生した

治療費を合計。

一定金額を超えていれば、

医療費控除ができます。

この期間にぎりぎり間に合いそうにない場合や、

確定申告の期間中に税務署に足を運ぶのが難しい場合、

郵送で確定申告書類を提出することもできます。

関連ページ:確定申告を郵送!封筒の大きさ・切手代は?源泉徴収票折るのはだめ?

必要書類は?

医療費控除にあたって必要になる書類は、

- 確定申告書 税務署に行けばおいてあります。

- 明細書 税務署に行けばもらえます。

- 源泉徴収票 原本が必要になります。

- 医療機関での領収書

- 治療薬の領収書

といった感じです。

ちなみに、バスや電車、

タクシーなどの交通機関を使った場合、

その交通費も医療費控除に含めることができます。

特にタクシーの場合には、

領収書がもらえるわけですから、

忘れずにもらっておくようにしたいですね。

対象者に条件はあるの?

下の二つのうち、どちらかの条件に当てはまるようならば、

医療費控除の申請で還付を受けられます。

- 年間の医療費の支払が10万円を超える人

- 10万円以下でも、課税所得金額の5%を超えている人

医療費控除は、生計を同じくしていれば、

自分以外の人たちの治療費も合算できます。

つまり自分の病気・ケガの治療以外でも、

奥さん・子供、両親などと生計を同じにしていれば、

家族の治療費も合算させることができます。

ちなみに一緒済んでいるかどうかは関係はないので、

お父さんが単身赴任しているとか、

子供が一人暮らしして仕送りしているとか、

そういった場合でも、治療費を合算できます。

関連ページ:扶養中の子供の年金支払は年末調整・確定申告で控除できる?

医療費控除のQ&A2 金額の計算方法は?書類の書き方は?

医療費控除の計算方法は、

課税所得の金額によって変わります。

課税所得が200万円以上の場合

医療費控除額=年間の医療費-保険金などの補填金-10万円

課税所得が200万円未満の場合

医療費控除額=年間の医療費-保険金などの補填金-所得金額の5%

「保険金などの補填金」とは、

入院した時に生命保険で入院給付金をもらったとか、

交通事故でけがをして自動車保険から治療費が出たとか、

そういった場合が当てはまります。

書類の書き方は?

確定申告期間中は、

窓口がめちゃくちゃ混みあいます。

ゆっくり相談したくても、

落ち着いて話ができない雰囲気になっている可能性があるので、

書類は早めに揃えましょう。

税務署に行かなければもらえない

- 確定申告書

- 明細書

は、期間中じゃなくてももらえるので、

早めにもらいに行くようにしましょう。

そして、税務署に行くときに、とりあえず、領収書を一通りそろえて、

エクセルとかに内容をまとめて、仮明細を作っておくと良いです。

というのも、確定申告書や明細書は、いきなり書こうと思っても、

けっこう、訳が分からないと思います^^;

確定申告書についてくる冊子を見れば、

どこに何を書けばよいのかわかるんですが、

この冊子を読み込むのは結構大変。

それならば、仮明細をとりあえず作っておいて、

それをもとに税務署の人に相談をしたほうが、

スムーズに書類の準備が進むというわけです。

医療費控除の対象になるもの・ならないもの

病院で診察してもらった場合にはもちろん、

その治療費が医療費控除の対象となります。

ただし、どこからどこまで医療費控除の対象なのか?

というのは、判断が難しいものも結構あるので、

ここである程度、まとめてみました。

医療費控除の対象となるもの

- 病院、診療所などでの治療費

- 治療または療養のための医薬品

- 病院、診療所などに通院するための交通費

- 整体師、鍼灸師、柔道整復師の施術費用

- 診療や治療に必要な道具類の購入費(松葉杖、義手、義足、義歯など)

- 骨髄移植、臓器移植の自己負担分費用

他にも細かい適用要件があるのですが、

このあたりを抑えておけば大丈夫じゃないでしょうか。

ここに挙げて言った項目の中で、

補足説明を加えていきます。

- 薬局やドラッグストアで買った風邪薬も控除の対象になります。

- 自家用車で通院した場合のガソリン代は控除には入りません。

- 入院中の食事・ベッド代は控除の対象になりますがテレビカードやタオルといった身の回り品は対象外です。

対象とはならないもの

- 定期健康診断

- 予防接種

- 美容を目的とした整形や歯科矯正

- 健康促進を目的とした整体やマッサージ

- 美容・健康を維持するためのサプリメント

他にもコンタクトレンズのケア用品とか、

金歯なども控除の対象にはなりません。

控除の対象になるかどうかは、簡単に言えば、

病気・けがを治すために使ったものかどうか?

になるものの、判断が難しい項目については、

税務署の担当者に直接聞いて確認するがベストですよ。

確定申告は本人以外も提出できる?

確定申告は原則として本人が提出しなければいけないものの、

自営業者などは税理士さんにお願いすることもできます。

では、夫婦間で代理提出できるのかというと、

ちょっと込み入った事情があるので、詳しくは、

こちらのページを確認しておいてください。

関連ページ:確定申告で本人以外が提出作成ok?住宅ローン控除は妻代理で提出可能?

知っておきたい!医療費控除の対象になるもの

え?これも控除になるの?という項目があるので、

いくつか紹介をしていくと、

- 不妊治療・人工授精

- 出産

- 海外旅行先で支払った医療費

- 虫歯の治療

虫歯の治療はなんとなくわかると思いますが、

出産・不妊治療に関しても、

控除の対象にしてくれるのはうれしいですね!

ただ、実家で出産するための帰省費用は

控除に入らないので注意しましょう。

出産に関しては、他にも、

定期健診や検査、通院費

なども控除の対象になります

医療費控除を増やすコツ

確定申告で医療費控除をするための流れ

を解説してきましたが、ここでは、

- 税金を少しでも多く還付してもらう

- そもそも、医療費を少しでも安く済ませる

ためにはどうすれば良いか?

というのをまとめてみました。

ジェネリック医薬品に変えて医療費削減

花粉症の治療薬など、定期的に服用している薬って、

案外、バカにならない金額になったりしますよね。

そういった治療薬を、

ジェネリック医薬品にすると、

費用がそもそもうんと安くなる可能性があります。

ただジェネリック医薬品は、今まで使ってきた薬には

含まれていなかった成分が新たに配合されていることもあります。

薬局の薬剤師さんにしっかり確認しておきましょう。

高所得者に集中させる

医療費控除の申請は、

同じ生計の人たちの治療費を合算

できるわけです。

別の言い方をすれば、

誰の所得に対して医療費控除するか?

は、自分たちの自由に決められます。

例えば夫婦共働きの場合には、収入が高く所得の多い方で

医療費控除の申請をするほうが、還付される税金の金額は多くなります。

日本の税制は累進課税となっていて、

所得が多くなればなるほど税率が高くなる

仕組みになっているからです。

治療する時期をまとめる

突発的に起きる病気やけがには、

計画性なんて全くありませんが、少なくとも、

- 出産

- 虫歯

に関してはある程度、

計画的に治療ができますよね。

うちの奥さんがやった方法というのも、まさにこれです。

出産後に集中的に虫歯治療をして、

医療費控除の申請金額を、しっかり増やしていましたww

給料から税金などが天引きされる

サラリーマンだといまいち税金の感覚がわからないですが、

案外がっぽり取られているものです^^;

医療費控除は国が認めている制度で、ある意味、

「この分は払う必要はないよ。」

って言っているようなものです。

ちょっとした手間で取り返すことができますから、

ぜひ、医療費が10万円を超えそうなときには、

医療費控除で税金の還付を受けてくださいね☆

確定申告の医療費控除で住民税・所得税の減額計算

医療費控除を受ける条件を満たしていれば、

所得税だけじゃなくて住民税だって

還付してもらうことができます。

ただ住民税の場合には、正確には、

還付ではなくて減免とか減税

といった扱いになるんですがw

医療費控除と住民税の関係について

まとめてみました。

医療費控除時の住民税・所得税計算

後で説明する通り、

医療費控除を受けるための人的・費用的条件を

満たしている場合。

住民税はいったいいくら減税されるのかというと、

医療費控除額 X 10%

となります。

仮に医療費控除額が10万円だった場合には

1万円の減税となります。

医療費控除が1万円だったら

1000円の減税にしかなりません。

1000円と聞くと

ちょっと少なく感じるかもしれませんが、

子供を保育園に通わせている場合など、

保育料が安くなる可能性があります。

認可保育園の保育料は住民税で決まりますから、

住民税がちょっとでも安くなったおかげで、

保育料が大幅に安くなる可能性がありますよ。

所得税は所得額によって変わる

住民税は所得に関わらず一律10%になっています。

それに対して所得税は所得額によって大きく変わるので、

自分の課税所得に基づいて減税額を計算しなければいけません。

参考サイト:国税庁

所得税の税率

たとえば、所得が240万円の場合には税率10%。

医療費控除額が10万円だったら1万円還付されます。

所得が360万になると税率は20%。

医療費控除額が10万円だったら2万円還付されます。

10万円以下でも医療費控除が受けられる?

医療費控除は一般的には

1月1日~12月31日までの1年間で、

支払った医療費が10万円以上になった場合

に受けられます。

つまり、次のような計算で算出します。

医療費控除額=

1年間に支払った医療費-10万円-保険金などで補填される金額

ここで「保険金などで補填される金額」も

計算に含めなければいけない点に注意をしてください。

たとえば、入院をして保険金を受け取った場合、

支給された保険金分を引かなければいけません。

ただこの条件は、課税所得が200万円を

超えている場合の条件です。

課税所得が200万円に満たない場合は、

課税所得 X 5%を超えた場合

が医療費控除を受けられる条件となります。

つまり、医療費控除額の金額は、

1年間に支払った医療費-課税所得X5%-保険金などで補填される金額

という風に代わります。

たとえば課税所得が240万円で、

1年間の医療費が15万円だった場合。

医療費控除の対象となる金額は

15万円 - 10万円 = 5万円

住民税の減税額は

5万円X10%=5000円となります。

次に課税所得が150万円で、

1年間の医療費が15万円だった場合。

15万円-(150万円X5%)=7.5万円

住民税の減税額は

7.5万円X10%=7500円となります。

※説明を簡単にするため、

「保険金などで補填される金額」を省略しました。

医療費控除の対象範囲

医療費控除を受けようと思った場合、

どこまでが控除の対象範囲として良いのか?

ここで確認をしておきましょう。

人的範囲

控除申請をしようとしている本人以外でも、

「生計を一にしている」と認められる範囲で、

合算することができます。

たとえば、奥さんの出産・入院にかかる費用を、

旦那の所得から控除してもらうことができます。

生計を一にしている範囲は意外と広くて、

子供が別居していても仕送りしている事実などがあれば、

子供の医療費も合算することができます。

参考サイト:国税庁

「生計を一にする」の意義

費用的範囲

医療費控除の対象となる費用は、

病気の治療に直接的にかかわるものです。

- 診察費

- 入院費

- 病院までの交通費

- 市販薬

- 治療のためのマッサージ

といったものが該当します。

それに対して、治療には直接必要ないとみなされるもの

に関しては医療費控除に含めることはできません。

- 予防接種

- 自家用車で通院したときのガソリン代

- 入院中の身の回り品

- 健康・微意用増進目的のサプリ・手術・グッズなど

還付方法

所得税に関しては、

指定した口座へ還付金が振り込まれるのに対して、

住民税の場合には、翌年の住民税から減額されます。

そのため、住民税が安くなったかどうかは、

実感としてはわかりにくいものがあります。

仮に2400円分の減税を受けられた場合には、

12月分で分割して毎月200円の減税

となります。

出産時の医療費控除

出産ともなると通常分娩の場合、

40万円くらいの自己負担金がかかります。

ただ、健康保険からは、

- 出産育児一時金

- 出産手当金

- 育児休業基本給付金

などが支給されるはずです。

これらの給付金自体は非課税なんですが、

医療費控除を受ける場合には、

計算に含めないといけません。

つまり出産費用から給付金を引いて、

残りの金額をもとに、控除を受けられるかどうか?

控除を受けられるとしたらいくらになるのか?

というのを計算していきます。

関連ページ:育児休業給付金 支給日や通知はいつ?初回から最後のいつまでもらえる?

源泉徴収0円なら住民税非課税?

ちなみに、会社からもらった源泉徴収票を見ると、

源泉徴収額が0円になっていることがあります。

たとえば出産にともなって、会社を途中で退職していたり、

もしくは産休を長くとったせいで、

その年の課税所得が0円になった場合が該当します。

扶養控除などを一切考得ない場合、

最低給与所得65万円+基礎控除38万円の合計103万円以下

の収入だったとすると、課税所得がゼロになります。

すると住民税もゼロになるんじゃないか?

という気がするんですが、

住民税は所得税とは違った計算方法となっています。

所得税は確かにゼロになるものの、

住民税の場合には均等割りという制度が導入されていて、

固定額を負担する仕組みになっているんです。

ただ各自治体では住民税も非課税にしてくれる

条件を用意してくれているところがあります。

- 前年の収入が100万円より少ない

- その年の1月1日現在で、生活保護法による生活扶助を受けている

といった条件を見対している場合、

住民税非課税として扱ってくれます。

参考サイト:東京都港区

住民税(特別区民税・都民税)はどういう場合に非課税になりますか。

ちなみに、もし住民税非課税の条件に該当するくらい

収入が少なかったのなら、夫の配偶者控除に入ったほうが、

夫の所得に対する減税幅が増えるので、

所得税も住民税もより多く減らすことができますよ。

住宅ローン控除はどうなる?

住宅ローンを負担している場合の

住民税の減税に関してはこちらの記事で

詳しくまとめています。

結論から言ってしまうと、

住宅ローン控除が適用されるのは、

所得税だけ。

住民税は減税してくれません。涙

基礎控除の見直しで住民税・所得税が変わる!

2018年度税制改正案によって2018年度から

基礎控除や給与所得控除などが見直しされることになっています。

つまり給料の金額は今までと同じでも、

住民税・所得税が上がるもしくは下がることがあります。

他にも観光促進税(出国税)などの新税導入が検討されるなど、

インフレに合わせた税制改革が行われる模様。

ただ、インフレ率に合わせた実質賃金を見てみると

バブル期前後に比べて手取りが大幅に減っているそうな。。。

物価は高くなっているというのに、

給料がそれに比例して上がるわけでもなく、

税金だけが増やされていく。。。

庶民の生活はますます厳しくなりそうですね。汗

生命保険料控除計算 住民税・所得税の違いは?パートは?

毎年、年末頃になってようやく思い出すのが、

生命保険控除じゃないでしょうか。

2年名以降の住宅ローン控除と違って、

自分でしっかり申請をしないと、

生命保険控除は利用できません。

生命保険控除を申請して、

所得税の還付・住民税の減税を

ゲットしましょう!

生命保険控除の種類

法律が変わって平成24年からは、

- 一般生命保険

- 介護医療保険

- 個人年金保険

の3つになりました。

ちなみに、保険改正前は、

一般生命保険と個人年金のみでした。

一般生命保険とは、

生存または死亡に起因して

保険金や給付金が支払われるもの。

死亡保障、所得補償のほかにも、

学資保険も該当します。

介護医療保険は、その名の通り、

介護保険、医療保険、がん保険などが

該当します。

個人年金保険は、

個人型確定拠出年金などが、

該当します。

控除を受けられる範囲

生命保険控除は誰が申請できるのかというと、

保険料を実際に支払っている人です。

ちなみに、保険契約には、

- 契約者

- 被保険者

- 保険金受取人

3種類があるものの、

誰が支払っても構いません。

一般的な生命保険だと

契約者と被保険者が同一人物になり、

保険金を支払うケースが多いものの、

契約者と支払者は別々でも構いません。

たとえば、夫が契約者で被保険者となり、

実際の保険金を夫が支払い。

何かあった時には保険金受取人である

妻に保険金が支払われる、といったケースです。

逆に、妻が支払いをしている保険契約を、

夫の所得で生命保険控除することはできません。

人的範囲の制限もある

保険金・給付金などの受取人が全員、

契約者(支払者)自身もしくは配偶者、

その他の親族の保険契約が対象となります。

その他の親族の範囲は、

6親等内の血族と3親等内の婚族

となります。

保険契約の種類による適用範囲

下記のようなタイプの保険契約は、

生命保険控除の対象外となります。

- 財形貯蓄型保険

- 傷害保険

契約年数による適用範囲

保険期間が5年未満の生命保険などだと、

控除の対象とならないものもあります。

詳しくは現在契約している保険会社に

尋ねてみてください。

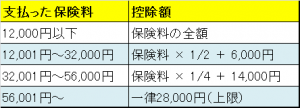

住民税・所得税の控除計算の違い

控除計算は平成24年1月1日以前かそれ以降に

締結した保険契約によって変わってきます。

参考サイト:国税庁

所得税の生命保険料控除額の金額板橋区

住民税の生命保険料控除額の金額

平成24年1月1日を例に挙げていくと、

住民税計算方法

一般生命保険・介護医療保険・個人年金保険

の3つそれぞれで最大2.8万円、合計7万円の

控除を受けることができます。

注意しなければいけないのは、

一般生命保険・介護医療保険・個人年金保険の3つそれぞれで、

56,001円以上払っていたとしても、

2.8万円X3の8.4万円控除されるわけではありません。

3つを合計した控除上限額は7万円までと決められています。

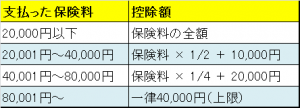

所得税計算方法

一般生命保険・介護医療保険・個人年金保険

の3つそれぞれで最大4万円、合計12万円の

控除を受けることができます。

住民税とは違って、

3つそれぞれ80,001円以上払っていれば、

4万円X3の合計12万円の控除を

受けることができます。

旧保険契約の場合

平成23年12月31日までに締結した

保険契約では、一般生命保険・個人年金保険

の2つで計算します。

所得税は最大10万円(5万円X2)

住民税は最大7万円(3.5万円X2)

となっています。

新旧が混在する場合には、

2つを別々に計算しなければいけないので、

会社の経理担当にとっては、

頭が痛くなりますね。汗

パート勤めの生命保険控除は?

パートや派遣など非正規で働いている場合も、

自分が保険金を知らっているのであれば、

生命保険控除を受けることができます。

収入が103万円以下の既婚者の場合

ただもし、収入が103万円以下の場合。

給与所得控除と基礎控除を合わせて、

課税所得が0円になるはずです。

源泉徴収票の源泉徴収額(給料天引きの所得税額)も

0円になっているはずです。

この場合、結婚相手にまとまった収入があるなら、

配偶者控除に入れてもらったほうが

税金をより安くすることができます。

結婚相手の課税所得を減らせるので、

住民税・所得税共に減額してもらえます。

さらに、自分名義の保険契約であっても、

支払い口座を結婚相手名義の口座にして、

結婚相手が支払っているという形にすれば、

生命保険控除も有効活用できます。

まとめ 共働き夫婦は控除枠を最大限に活用!

夫婦共働きの場合、生命保険控除以外にも、

医療費控除や住宅ローン控除などを、

夫婦で上手くやりくりすることで、

支払うべき税金を減らすことができます。

控除を受けられる最大金額や、

控除を受けるための条件を調べることで、

手元により多くのお金を残すことができます。

住民税を下げることができれば、

保育料などの行政サービスにかかる費用も

安くすることができますから、

節税効果は意外と高いものがありますよ。